Das Inflationsrätsel

Gastbeitrag von Peter Frech, Fondmanager / Erschienen im Quantex-Anlegerbrief vom Juni 2022

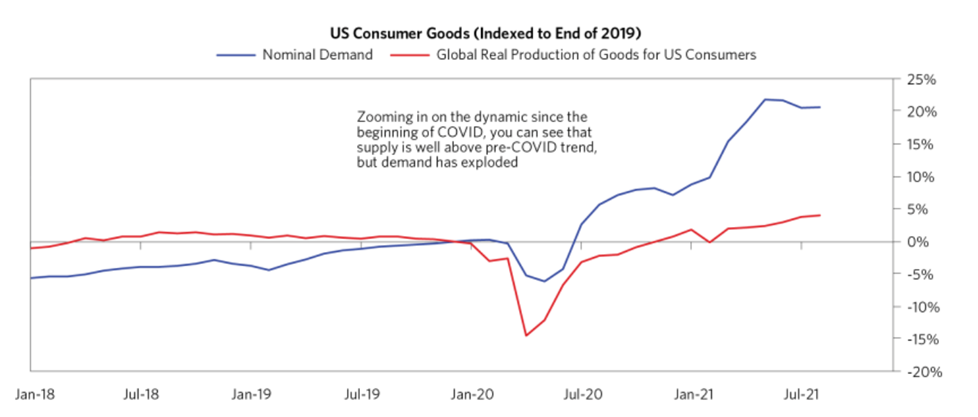

«Inflation ist immer und überall ein monetäres Phänomen», so lautet das bekannte Credo des verstorbenen Ökonomen Milton Friedman. Es scheint jedoch sehr in Vergessenheit geraten zu sein. Immer noch wird die laufende Inflationswelle tagtäglich mit Lieferengpässen und Putins Krieg gegen die Ukraine erklärt. Die Schuld an der Teuerung auf fremde Mächte oder gar profitgierige Unternehmer zu schieben, ist ein alter politischer Trick. Aber er macht logisch keinen Sinn: Wenn einzelne Güter wie Öl oder Chips wegen Boykotten und Produktionsengpässen teurer werden und die Leute darauf nicht verzichten wollen, so werden die Preise dieser Güter relativ teurer. Doch die Konsumenten haben dann weniger Geld für andere Dinge. Die Preise in anderen Bereichen müssten dann tendenziell fallen. Nur das relative Preisgefüge ändert sich durch Versorgungsengpässe, nicht das gesamte Preisniveau. Die Schuld auf die Lieferketten zu schieben, macht auch in der Praxis keinen Sinn. Nach den Berechnungen von Bridgewater überstieg die reale Produktion von Gütern für den US-Konsumenten bereits im Januar 2021 wieder das Niveau von vor der Corona-Krise.

Die Entwicklung der Produktion von Konsumgütern für die USA (rote Linie) ist längst wieder über das Vor-Corona-Niveau gestiegen. Extrem ist dagegen der Anstieg der nominalen Nachfrage durch das Wachstum der Geldmenge. (Quelle: Bridgewater Associates)

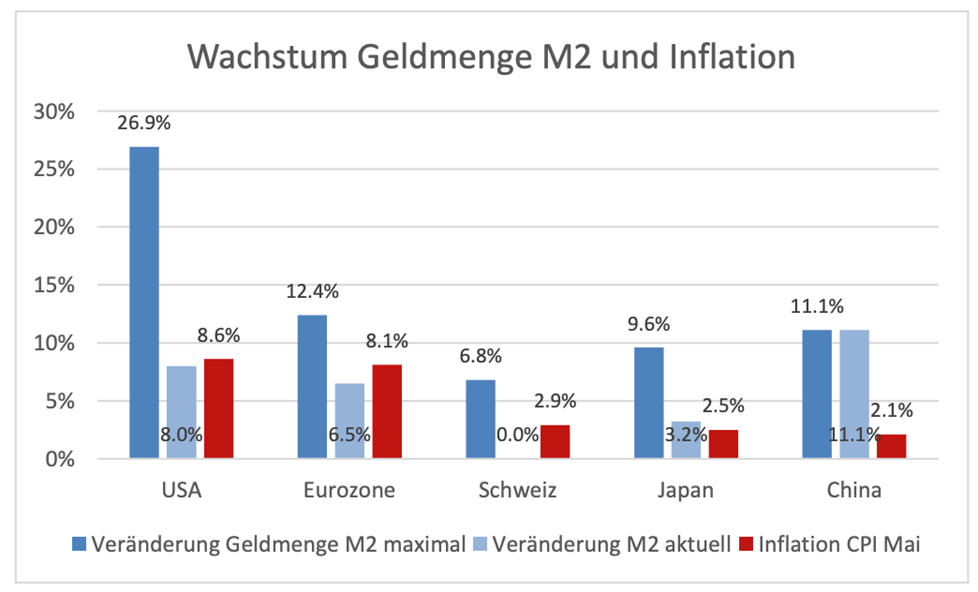

Der praktische Beweis dafür, dass nicht die Lieferengpässe und der Krieg die Ursache der Inflation sein können, ist die im Vergleich sehr tiefe Teuerung in Ländern wie der Schweiz (2.9%), Japan (2.5%) oder China (2.1%). Alle drei waren natürlich von Corona Lockdowns betroffen. Alle drei importieren grosse Mengen an Öl, Metallen und Getreide, worauf sich der Ukraine-Krieg stark auswirkt. Doch die Teuerungsraten dieser Länder notieren um 2-3%, während die USA und die Eurozone derzeit bei 8-9% liegen (siehe Grafik unten).

Die Balken in blau zeigen das maximale Wachstum der Geldmenge M2 über 12 Monate in Prozent seit Beginn der Corona-Krise sowie die aktuelle Wachstumsrate. Die roten Balken zeigen die aktuelle Inflation über 12 Monate. (Quelle: Bloomberg)

Das Märchen der Lieferengpässe

Man braucht keine komplexen statistischen Analysen durchzuführen, um aus der obigen Grafik herauslesen zu können, dass ein direkter Zusammenhang besteht zwischen dem Wachstum der Geldmenge M2 seit der Corona-Krise und dem heutigen Inflationsniveau. Dieser Zusammenhang zwischen Geldmengenwachstum und Inflation macht im Gegensatz zum Lieferengpass-Märchen Sinn. Geld ist letztlich auch nur ein relatives Gut im Wirtschaftskreislauf: Wenn die Zahl der Dollars und Euros im Umlauf stark wächst, ohne dass die Produktion von Gütern entsprechend zulegt, so steigen die Preise aller Güter in Dollars und Euros. Die Quantitative Geldtheorie hat ihre historischen Ursprünge im 16. Jahrhundert. Sie ist theoretisch wie praktisch gut fundiert, auch wenn man natürlich über die Details endlos streiten kann und Prognosen auf ihrer Basis schwierig sind. Denn was lässt die Geldmenge wachsen? Grob gesagt sind es Fiskaldefizite sowie die Kreditausweitung im Bankensystem. Welche Geldmenge nimmt man am besten? Wir verwendeten M2 (Zentralbankengeld, Bargeld sowie Kontokorrent- und Sparkonten auf den Banken), weil diese für die Inflation wohl am meisten relevant ist. Und was ist mit der Umlaufgeschwindigkeit des Geldes? Sie ist eine etwas mysteriöse Restgrösse, die sich aber meist kurzfristig nicht stark ändert. Doch diese Details sind für die Praxis der Geldanlage nicht so wichtig. Entscheidend ist zu verstehen, dass nicht die Lieferengpässe alle Preise steigen lassen, sondern das neu geschaffene Geld im Umlauf.

Entsprechend waren überzeugte Anhänger der Quantitativen Geldtheorie wie etwa Steve Hanke auch die einzigen Ökonomen, welche die laufende Inflationswelle korrekt voraussagten. Der US-Professor und ehemalige Präsidentenberater in den 1980er Jahren prophezeite im Juli 2021 in einem Beitrag im «Wall Street Journal» eine Inflation von 6% bis 9%. Hanke wies darauf hin, dass die Inflation einem starken Wachstum der Geldmenge meist mit einer Verzögerung von 12-24 Monaten folgt. In einem aktuellen Interview mit Jefferies hebt der Ökonom hervor, dass die US-Geldmenge M2 seit Februar 2020 um satte 41% gewachsen ist. Noch längst nicht alles davon wurde durch die Inflation abgebildet oder durch Produktivitätsgewinne wettgemacht. Er sieht ein Abflauen der Teuerung vom heutigen Niveau von 6-9% erst Ende 2023.

Die (In-)Kompetenz der Zentralbanken

Doch das grösste Inflationsrätsel unserer Tage ist: Wieso sahen so wenige Ökonomen, Zentralbanker und institutionelle Investoren die laufende Inflationswelle kommen? Gemäss einer Erhebung von Bespoke Investment fiel die Konsensschätzung der Ökonomen für den amerikanischen CPI im Mai zum 22. Mal in den letzten 24 Monaten zu tief aus. Über die lächerlich tiefen Inflationsprognosen der EZB und des Fed für 2021 und 2022 breiten wir lieber den Mantel des Schweigens. Das Fed allein beschäftigt über 700 Ökonomen, deren marginaler Nutzen offenbar gegen Null tendiert. Grundsätzlich gibt es dafür drei mögliche Antworten:

- Die Zentralbanker sind inkompetent: Die jahrzehntelange Disinflation hat das Wissen um die Quantitiative Theorie und die Ursachen der Inflation verschwinden lassen und den Gebrauch von falschen Modellen gefördert.

- Die Zentralbanker sind ideologisch verblendet: Sie wissen um die Quantitative Theorie, wollen es aber aus politischen Gründen nicht wahrhaben. Das Verhältnis von deklarierten Demokraten zu Republikaner beim Fed beträgt gemäss Steve Hanke 48 zu 1. Man will deshalb der Biden-Regierung nicht in den Rücken fallen und hofft auf ein spontanes Abflauen der Inflation. Analog dazu in der Eurozone will niemand in der EZB, dass die Zinsaufschläge für überschuldete südeuropäische Länder durch die Decke gehen.

- Die Zentralbanker sind zynisch: Sie sind kompetent und wissen, dass die Politik inflationär ist, nehmen dies aber bewusst in Kauf, um über Inflation die Entschuldung der Staatshaushalte zu ermöglichen, Sparer und Rentner schleichend zu enteignen oder ganz einfach ihre gutdotierten Jobs als Staatsdiener zu sichern.

Vermutlich ist es eine Mischung aus allen drei Punkten. Es scheint aber derzeit wirklich am ersten Punkt, der Kompetenz, zu mangeln. Wie will man die Inflation bekämpfen, wenn man ihre Ursachen nicht versteht? Aktuell fällt den Regierungen etwa in Deutschland, Italien oder Grossbritannien zur «Inflationsbekämpfung» nichts Besseres ein, als direkt Cash an die Bevölkerung zu verteilen, damit sich die Leute die höheren Energiepreise leisten können. Finanziert wird der Geldsegen nicht über höhere Steuern, sondern über die Notenpressen der Zentralbanken. Damit bringt man Geldmengen und Inflation natürlich nicht runter und die Spirale dreht sich weiter.

Die Lehren aus der letzten Inflationszeit

In den 1970er Jahren dagegen war die Lernkurve nach dem ersten Inflationsschock relativ steil: Länder wie Deutschland, die Schweiz oder Japan liessen die Geldmenge danach nicht mehr stark ansteigen und machten die zweite Inflationswelle von 1979/80 nicht mehr mit. Nach dem zweiten Inflationsschock wurde dann auch in den USA und anderswo das Geldmengenwachstum mit massiv höheren Zinsen bekämpft und eine angebotsorientierte Politik verfolgt. Jahrzehntelange Desinflation war die Folge. Davon sind wir heute noch weit entfernt. Es ist zu befürchten, dass die heutigen Entscheidungsträger die Lektionen der Vergangenheit auf die harte Tour neu lernen müssen. Das bedeutet für die leidgeplagten Anleger und Konsumenten leider, dass die Inflation erst nachhaltig fallen kann, wenn sie zuerst noch eine ganze Weile «zu hoch» bleibt.

Verwenden Sie unseren Inflationsrechner, um herauszufinden, wie sehr Ihr Erspartes von der Inflation betroffen ist und erfahren Sie, welche Anlagen Schutz vor Inflation bieten.

Bildquelle Titelbild: wutzkoh – Envato Elements